Или портфель может состоять из акций, драгоценных металлов и недвижимости в равных долях. По ее мнению, инвестиционный портфель, как правило, служит определенной цели. Например, обеспечить качественную жизнь на пенсии или создать фонд для оплаты образования детей. Если не учитывать горизонт инвестирования и отношение к риску, можно попасть портфель инвестиций в неприятную ситуацию.

Как зарабатывать на инвестициях: формируем стартовый портфель

Рыночная капитализация компании — текущая рыночная стоимость всех её акций. Дело в том, что некоторые инвесторы с большой аудиторией могут манипулировать рынком. Инвестор вкладывает капитал в какую-то акцию и советует покупать её. Подписчики следуют этому совету, спрос на бумагу растёт, а следом растёт и её цена.

Цели формирования финансового портфеля

Главное подспорье инвестора в этом деле — диверсификация. В период с 2006 по 2020 год этот условный портфель дал среднегодовую доходность 6,7% при волатильности 11,8%. Согласно современной теории портфеля, общую доходность и риск во многом определяют не показатели отдельных активов, а степень корреляции, то есть взаимосвязи между ними. И может оказаться так, что даже качественные по отдельности активы не будут соответствовать потребностям инвестора. А — доля альфа-стратегий, зарабатывающих вне зависимости от движения рынка, позволит получать некоррелированный с рынком доход. B — доля бета-активов, куда относятся индексные инструменты (корзина акций, ETF на индекс или на сектор).

Следите за доходностью портфеля

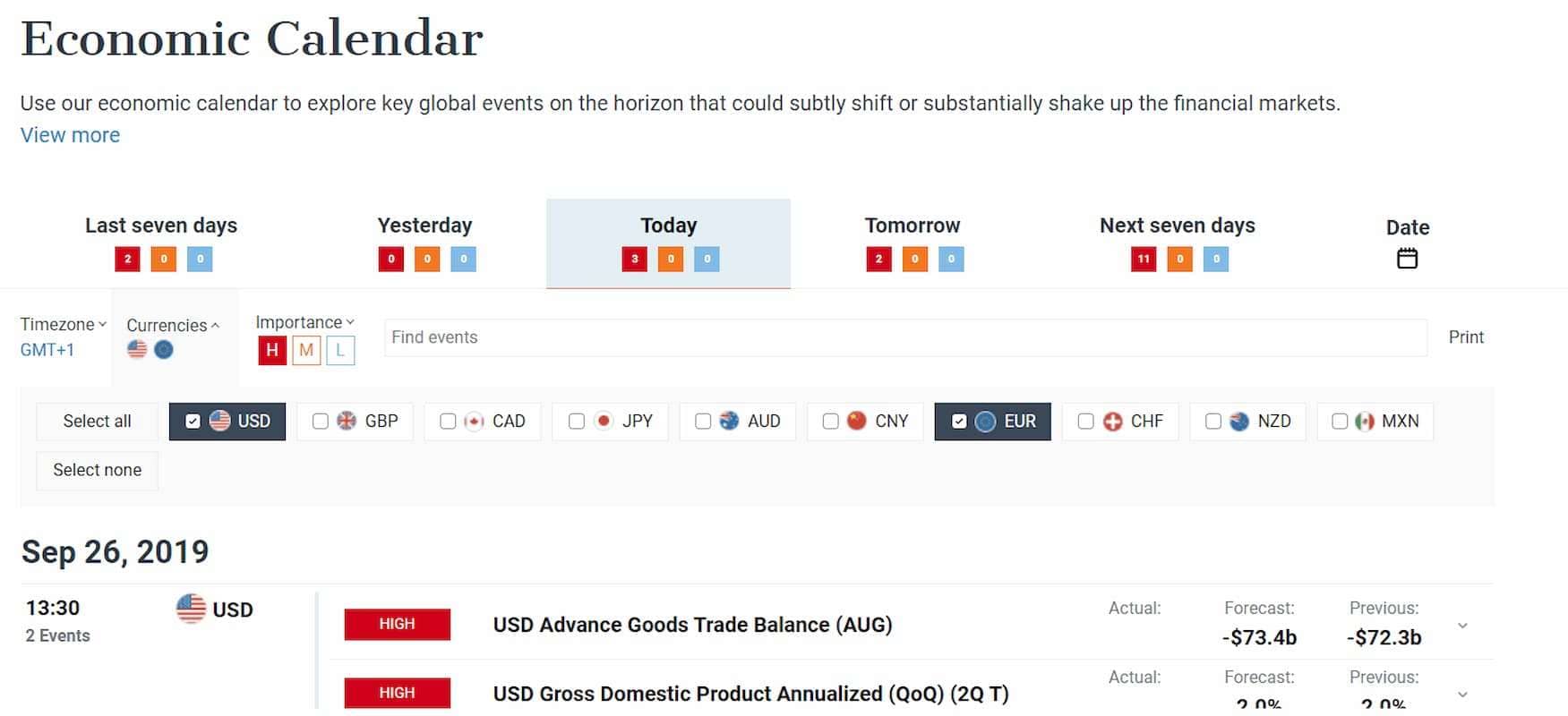

Или же, если мировая экономика постепенно скатывается в рецессию, первыми, как правило, страдают развивающиеся рынки и сырьевые компании. Проанализировать исторические и макроэкономические данные важно для прогнозирования будущей доходности инвестиционной стратегии. Исторические данные не гарантируют повторения результатов в будущем, но дают хорошую базу, чтобы понимать, как распределять и оптимизировать доли активов. Статьи и другие обзорные материалы, которые рассказывают об основах и особенностях процессов на бирже и отдельных ценных бумаг, можно найти в интернете.

Каждый участник фондового рынка должен сформулировать цель для своих инвестиций. Увеличить объем текущего капитала, сформировать финансовую подушку безопасности, накопить на определенную вещь и т. По его словам, инструменты необходимо выбирать таким образом, чтобы они соответствовали целям и риск-профилю. Риск-профилирование позволяет определить, к каким максимальным потерям готов начинающий инвестор, пояснил Скотников. «Лучше включать в портфель разные по степени риска и доходности.

Как сформировать инвестиционный портфель

Но создать финансовую подушку можно с помощью инвестирования в ценные бумаги и торговли на финансовом рынке. На начальном этапе придётся потрудиться и подобрать ликвидные активы с хорошей доходностью. В дальнейшем достаточно периодически ребалансировать инвестиционный портфель. Самый важный критерий отбора ценных бумаг – это финансовые показатели компании.

Во втором – активы, не требующие постоянной вовлеченности инвестора. Такие портфели часто содержат драгоценные металлы, паи фондов, акции индексных фондов и другие надежные активы. На фондовом рынке торгуются финансовые инструменты с разным уровнем риска и прибыли. В первую очередь для начала работы необходимо выбрать брокера и открыть счёт — обычный или индивидуальный инвестиционный (ИИС) — и внести на него деньги. Фондовый рынок — это место, где происходит торговля акциями и другими ценными бумагами.

Опытные инвесторы держат в портфеле оба металла и спокойны за свои сбережения. Платину используют в катализаторах двигателей внутреннего сгорания, палладий — в водородном транспорте. Изменения, которые периодически будут вносить аналитики, клиент получает в виде инвестиционных рекомендаций.

Одна из наиболее популярных форм инвестиций — вложения в ценные бумаги и активы на фондовом рынке. Биржевой паевый инвестиционный фонд (БПИФ) — это инструмент коллективного инвестирования. В этом случае инвестор не ищет активы самостоятельно, а покупает долю или пай в таком фонде. В состав фондов часто входят разные активы, от динамики которых зависит динамика паев БПИФ. Поэтому инвестор получает относительно высокий уровень диверсификации без необходимости отслеживать все котировки по отдельности.

Инвестируя по ₽100 в месяц, странно рассчитывать на миллионные прибыли через год. Но за счет инвестирования даже небольших сумм можно выработать привычку инвестировать и изучать на практике, работу тех или иных биржевых инструментов». Какую-то часть средств инвестор положил на банковский вклад. Если банк входит в систему страхования вкладов, то сумма до ₽1,4 млн будет защищена государством.

- Лишённая конкретной цели хаотичная купля-продажаактивов быстро разочарует, не принеся желаемого.

- Если инвестор советует купить какую-то акцию, новичок может последовать этому совету.

- Инвестиции для всех инвесторов — это способ получать пассивный доход или увеличить капитал для достижения своих целей.

- При создании портфеля важно учитывать свои предпочтения по риску и доходности, а также диверсифицировать инвестиции.

- В этом сегменте есть большой выбор инвестиционных активов с разными свойствами и уровнем доходности.

Рассказываем о принципах формирования портфеля, формулах, риск-профилях и много о чём ещё. Рокотянская также обращает внимание начинающих инвесторов на принцип формирования доминанты мышления. Она рекомендует подписаться на инвестиционные блоги, смотреть интервью с экономистами и экспертами. Кроме того, может быть полезно общение с другими инвесторами в профильных соцсетях, которые встроены в мобильные брокерские приложения. Но подход Марковича все же возможно применять на российском рынке, продолжает Майоров.

Поэтому новичкам лучше выбирать инструменты с меньшей доходностью — по крайней мере, до тех пор, пока не освоен риск-менеджмент. Это не только финансовое состояние компании, но и политическая ситуация, новости и даже настроение инвесторов. Если понимать, что и как влияет на стоимость актива, можно предположить, подорожает он или подешевеет. Чтобы инвестиции приносили доход, портфелем нужно управлять — продавать активы, которые больше не будут расти в цене, и докупать бумаги с высоким потенциалом роста.

Для крупных накоплений, например, на покупку жилья собирают портфель из низко-, среднерисковых активов с высоким потенциалом доходности. Если же цель — стабильный доход через 5 лет, необходимы консервативные финансовые инструменты. Стратегия инвестирования с помощью портфелей отвечает главной цели многих инвесторов — снизить риски и не потерять денежные средства. В статье рассмотрим, как составить инвестиционный портфель, какой стратегии придерживаться, а также перечислим типичные ошибки новичков.

В обсуждениях Вы найдете подробности об инвестициях в Форекс — доверительном управлении forex-активами и работе на Форекс бирже. Тем, кто ищет честный способ заработка и приумножения капитала, однозначно стоит попробовать трейдинг. Последний этап полностью автоматизированный и состоит из математической модели. Мы используем модель построения инвестиционного портфеля Гарри Марковица, за что он удостоился нобелевской премии.

За 10 лет его стоимость выросла почти в два раза, но были и провалы. Если в 2018 году инвестор вложил все деньги в индекс и продал его в марте 2020 года, он потерял часть капитала. В 2020 году случился кризис, и акции почти всех компаний сильно подешевели.

Данный критерий показывает степень рискованности портфеля. Чем выше стандартное отклонение, тем выше риск доходности активов. Стандартный расчет определения доходности портфеля сводится к тому, чтобы поделить текущую стоимость активов на начальный объем инвестиций, вычесть единицу и умножить на 100%.

Инвестиции начинаются с цели, которую ставит перед собой инвестор; горизонта, то есть срока вложений, и допустимого уровня риска. Инвестиции являются одним из наиболее популярных и потенциально выгодных способов инвестировать капитал. Инвестиции предлагают множество вариантов активов и стратегий, которые можно подобрать с учетом индивидуальных целей, времени и уровня знаний. Умеренные стратегии уже ставят цель поучаствовать в росте волатильных инструментов. Например, 50% — в корпоративных облигациях, 50% — в голубых фишках. Консервативная и умеренная стратегии ориентированы на стабильный доход с минимальной или оптимальной степенью риска.

На курсе «Трейдинг» изучают торговлю с заёмными средствами, новостной анализ, риск-менеджмент, типы заявок, способы работы с ними и многое другое. В конце каждого модуля есть практические задания — их проверяют кураторы с опытом в торговле более пяти лет. Итоговый проект — разработка своей стратегии торговли. Это способ оценки ценных бумаг с помощью исследования статистических закономерностей в графиках движения цен. Те, кто владеет техническим анализом, могут предположить, в какую сторону пойдёт цена на актив, основываясь только на динамике изменения цен.

Форекс обучение в школе Бориса Купера, переходите по ссылке и узнаете больше — https://boriscooper.org/.